2026 লেখক: Howard Calhoun | [email protected]. সর্বশেষ পরিবর্তিত: 2025-01-24 13:12:43

উদ্যোক্তারা তাদের কার্যক্রম পরিচালনার জন্য কর প্রদান করে। প্রায়শই অতিরিক্ত অর্থ প্রদানের পরিস্থিতি রয়েছে। একটি বৃহত্তর অর্থ প্রদান করা ব্যক্তিদের জন্যও ঘটে। এটি বিভিন্ন কারণে হয়। কিভাবে ট্যাক্স রিফান্ড পেতে হয় তা আপনার জানতে হবে।

ব্যক্তিরা কী অর্থ প্রদান করে?

রাশিয়ান ফেডারেশনের নাগরিকরা নিম্নলিখিত ফি প্রদান করে:

- NDFL। ব্যক্তিদের কাছ থেকে সংগৃহীত কাটগুলি ফেডারেল বাজেটে যায়। এটি বিভিন্ন আয়ের জন্য নেওয়া হয়। উদাহরণস্বরূপ, নিয়োগকর্তাদের কাছ থেকে মজুরির উপর ব্যক্তিগত আয়কর ধার্য করা হয়। এটি রাশিয়ান ফেডারেশনের নাগরিক, বিদেশী ব্যক্তি এবং রাষ্ট্রহীন ব্যক্তিদের দ্বারা প্রদান করা হয়৷

- সম্পত্তিতে। এই ট্যাক্স স্থানীয় হিসাবে বিবেচনা করা হয়. এটি অ্যাপার্টমেন্ট, বাড়ি, অন্যান্য আবাসন, ভবন, যানবাহন, গাড়ি এবং মোটরসাইকেল ব্যতীত চার্জ করা হয়। প্রতি বছর পেমেন্ট করা হয়।

- পরিবহন। বেতনভোগীরা পরিবহন মালিক। রক্ষণাবেক্ষণের আগে ট্যাক্স প্রদান করা হয়, গণনার জন্য আপনাকে শক্তি এবং সর্বনিম্ন মজুরি জানতে হবে।

- অনুদানের জন্য। উপহার হিসাবে সম্পত্তি গ্রহণ করার সময়, আপনাকে ট্যাক্স দিতে হবে। কিন্তু এটি তখনই হবে যখন উত্তরাধিকার সূত্রে প্রাপ্ত সম্পত্তির মূল্য ন্যূনতম মজুরি 850 এর বেশি এবং ন্যূনতম মজুরি 80 এর বেশিদান করা হয়েছে।

- ভূমি। করটি কৃষি জমির উপর ধার্য করা হয়, যে জমি একটি ব্যক্তিগত ব্যক্তি দ্বারা সহায়ক কৃষি, আবাসন নির্মাণের জন্য গৃহীত হয়েছিল৷

আইপি কিসের জন্য অর্থ প্রদান করে?

উদ্যোক্তাদের নিম্নলিখিত অর্থপ্রদান করতে হবে:

- USN। এই ব্যবস্থার অধীনে কাজ করার জন্য, স্বতন্ত্র উদ্যোক্তাদের অবশ্যই নিযুক্ত ব্যক্তিদের উপর বিধিনিষেধ মেনে চলতে হবে। অবশিষ্ট মান এবং আয়ের প্রয়োজনীয়তা রয়েছে।

- ইউটিআইআই। রাশিয়ান ফেডারেশনের ট্যাক্স কোড কোন ধরনের ক্রিয়াকলাপগুলির একটি তালিকা প্রদান করে যখন একজন উদ্যোক্তা এই সিস্টেমের অধীনে তার কার্যক্রম পরিচালনা করতে পারেন৷

- বেসিক। যদি একজন স্বতন্ত্র উদ্যোক্তার একটি বড় টার্নওভার থাকে, তবে এই সিস্টেমটি প্রয়োগ করা হয়৷

- PSN যদি একজন স্বতন্ত্র উদ্যোক্তা পেটেন্ট সিস্টেমে অন্তর্ভুক্ত এই ধরনের ক্রিয়াকলাপগুলিতে কাজ করেন, তাহলে আপনি এটিতে স্যুইচ করতে পারেন৷

LLC পে UTII, UAT, BASIC, STS। যেকোন অর্থপ্রদানের ফলে অতিরিক্ত অর্থপ্রদান হতে পারে যা ফেরত দেওয়া যেতে পারে বা অন্য ফি এর বিপরীতে সেট বন্ধ করা যেতে পারে।

ফেরত কি সম্ভব?

যদি পেমেন্টে অতিরিক্ত অর্থপ্রদান শনাক্ত করা হয়, তাহলে আপনাকে প্রথমে বুঝতে হবে কেন এটি ঘটেছে। এই ঘটনাটি সাধারণত নিম্নলিখিত ক্ষেত্রে ঘটে:

- কর গণনা করতে ত্রুটি৷

- যদি বার্ষিক ঘোষণার তুলনায় বছরের ফলাফলের উপর ভিত্তি করে আরও অগ্রিম অর্থ প্রদান করা হয়।

- ফেডারেল ট্যাক্স সার্ভিসের সিদ্ধান্তের উপর ভিত্তি করে পেমেন্ট এবং উত্তোলন একসাথে করা হলে ট্যাক্স সুবিধা ব্যবহার করা।

অতিরিক্ত পেমেন্ট ফেরত দেওয়া হয় যখন ট্যাক্স পরিষেবা এই সত্যের সাথে একমত হয়। রাশিয়ান ফেডারেশনের ট্যাক্স কোড বলে যে IFTS উদ্বৃত্ত আবিষ্কারের তারিখ থেকে 10 দিনের মধ্যে বাধ্যতামূলকএকটি সিদ্ধান্ত নেওয়ার জন্য এটি প্রদানকারীকে অবহিত করুন। কিন্তু এটা খুব কমই ঘটে।

করদাতা কর ফেরতের জন্যও আবেদন করতে পারেন। তবে প্রথমে তাকে হিসেব অনুযায়ী আইএফটিএসের সাথে পুনর্মিলন করতে হবে। এটি বাহিত নাও হতে পারে, তারপর পরিদর্শকগণ, যখন প্রশ্ন উঠবে, উদ্বৃত্তের সত্যতা সম্পর্কে নথির অনুরোধ করবেন। অতিরিক্ত অর্থপ্রদানের তারিখে 3 বছর অতিক্রান্ত না হলেই ট্যাক্সের অতিরিক্ত অর্থ ফেরত সম্ভব।

যদি কর কর্তৃপক্ষের কারণে এই ঘটনাটি ঘটে থাকে, তবে সনাক্তকরণের মুহূর্ত থেকে বা আদালতের সিদ্ধান্তের বৈধতার তারিখ থেকে এক মাসের মধ্যে রিটার্ন করা হয়। কিন্তু শেষ পরিস্থিতিতে, IFTS 3 মাসের মধ্যে সময় ব্যবহার করে পরীক্ষা করে সিদ্ধান্ত নিতে পারে।

কখন কোনো ফেরত সম্ভব নয়?

এমনও কিছু ক্ষেত্রে আছে যখন IFTS অতিরিক্ত অর্থপ্রদান ফিরিয়ে দিতে অস্বীকার করে। প্রায়শই এর কারণ হ'ল করদাতা সীমাবদ্ধতার সময়কাল মিস করেছেন - 3 বছর, যদি এটি এন্টারপ্রাইজের দোষের মাধ্যমে উদ্ভূত হয়। যেসব ক্ষেত্রে ওয়াইন পরিদর্শন করা হয় তার জন্য ১ মাস সময় দেওয়া হয়।

এই ক্ষেত্রে, ভূমিকাটি সত্য আবিষ্কারের সময়ের প্রমাণ রয়েছে। যদি প্রদানকারী তাদের প্রদান করতে পারে, তাহলে আদালতের সহায়তায় উদ্বৃত্ত ফেরত দেওয়া সম্ভব হবে। প্রত্যাখ্যান বাজেটের আগে এন্টারপ্রাইজে বকেয়া উপস্থিতিতেও অনুসরণ করে। তারপর থেকে IFTS এখনও একটি অ-গ্রহণযোগ্য সেট-অফ পদ্ধতি পরিচালনা করে৷

রিটার্ন বা অফসেট?

আপনি কীভাবে অতিরিক্ত ট্যাক্স ফেরত দিতে হয় তা শেখার আগে, এই ক্ষেত্রে কী কী পদক্ষেপ নেওয়া সম্ভব তা খুঁজে বের করা উচিত। সর্বোপরি, প্রতিটি নথি আলাদাভাবে আঁকা হয়। একটি ফেরত ছাড়াও, জন্য একটি অতিরিক্ত অর্থপ্রদানট্যাক্স, বাজেট বিদ্যমান বাধ্যবাধকতা বন্ধ সেট করা যেতে পারে. কিন্তু একটা সীমাবদ্ধতা আছে। এটি শুধুমাত্র একই বাজেটের মধ্যে করের জন্য বাহিত হয়। রিটার্ন বা অফসেট করার সিদ্ধান্ত সাধারণত শুধুমাত্র করদাতারা নেন। প্রত্যেকের নিজের জন্য সিদ্ধান্ত নেওয়া উচিত যে এই পদ্ধতিগুলির মধ্যে কোনটি সর্বোত্তম৷

কর পেশাদাররা সাধারণত অফসেট বেছে নেন, কারণ তখন টাকা ফেরত দেওয়ার দরকার নেই। অতএব, এই প্রক্রিয়াটি দ্রুততর, অধিকন্তু, কম নথির প্রয়োজন। যে অবস্থাতে উদ্বৃত্ত ঘটেছে তাও গুরুত্বপূর্ণ। যদি, ট্যাক্স এজেন্টদের অতিরিক্ত অর্থ প্রদানের সময়, পরিমাণগুলি বিবেচনায় না নেওয়া হয়, তবে সেগুলি কেবল ফেরত দেওয়া যেতে পারে৷

সনাক্তকরণ

কর কর্তৃপক্ষ এবং প্রদানকারী উভয়ই অতিরিক্ত অর্থপ্রদান শনাক্ত করতে পারে। দ্বিতীয় বিকল্পটি সবচেয়ে সাধারণ। কিছু করের জন্য অগ্রিম পেমেন্ট মাসিক বা ত্রৈমাসিক প্রদান করা হয়। অতএব, বার্ষিক প্রতিবেদন তৈরির পর এই ট্যাক্সের উপর উদ্বৃত্ত নির্ধারণ করা হবে।

অনেক ঘোষণার জন্য কীভাবে অগ্রিম অর্থপ্রদান এবং বার্ষিক করের পরিমাণ রিপোর্ট করতে হয় তার নির্দেশাবলীর প্রয়োজন হয়৷ অতএব, অতিরিক্ত অর্থ প্রদান প্রতিবেদনে রেকর্ড করা হয়। এই পরিস্থিতিও দেখা দেয় যদি প্রতিবেদনের একটি স্পষ্টীকরণের প্রয়োজন হয়, যা অনুসারে, সুবিধার কারণে বা অন্য কারণে, বাজেটের বাধ্যবাধকতার পরিমাণ হ্রাস করা হয়৷

প্রায়শই, ট্যাক্স স্থানান্তরের সময়, অর্থপ্রদানের আদেশে ভুলতা অনুমোদিত হয়। অতএব, বাজেটের সাথে নিয়মিত পুনর্মিলন করে অর্থ ভুল জায়গায় জমা হলে আপনি অতিরিক্ত অর্থপ্রদান সনাক্ত করতে পারেন। আপনি নিম্নলিখিত উপায়ে একটি উদ্বৃত্ত আছে কিনা তা নির্ধারণ করতে পারেন:

- পরিদর্শক কল করেন বা একটি চিঠি পাঠান। ATএই ক্ষেত্রে, আপনাকে লিখতে হবে কোথা থেকে কলটি এসেছে, মামলাটি কী ট্যাক্স উদ্বেগজনক এবং অতিরিক্ত অর্থপ্রদান কী। প্রায়শই, যাচাইকরণের জন্য অতিরিক্ত কাগজপত্রের প্রয়োজন হয়।

- অফিসিয়াল ট্যাক্স রিসোর্সে একটি ব্যক্তিগত অ্যাকাউন্ট ব্যবহার করা। যদি কোনও কোম্পানি বা স্বতন্ত্র উদ্যোক্তার একটি যোগ্য EDS থাকে, তাহলে করদাতার ব্যক্তিগত অ্যাকাউন্টে বিনামূল্যে প্রবেশ করা সম্ভব হবে। এইভাবে আপনি কম অর্থপ্রদান এবং অতিরিক্ত অর্থপ্রদানের ট্র্যাক রাখতে পারেন৷

যেভাবেই লঙ্ঘন প্রকাশ করা হোক না কেন, আপনাকে জানতে হবে কিভাবে অতিরিক্ত ট্যাক্স ফেরত দিতে হয়। এই পদ্ধতিটি সাধারণত গৃহীত নিয়ম অনুযায়ী করা হয়।

ফেরত পদ্ধতি

যদি কোনো প্রতিষ্ঠান বা একজন স্বতন্ত্র উদ্যোক্তা প্রদত্ত উদ্বৃত্ত খুঁজে পান, তাহলে সেগুলি ফেরত দেওয়া যেতে পারে বা অন্য অর্থের বিপরীতে সেট অফ করা যেতে পারে। আমি কিভাবে আমার ট্যাক্স ফেরত ফিরে পেতে পারি? যদি সংস্থাটি বর্তমান অ্যাকাউন্টে ফিরে যাওয়ার সিদ্ধান্ত নেয় তবে আপনাকে একটি আবেদন লিখতে হবে। এটি KND 1150058 আকারে সংকলিত হয়েছে।

একটি ব্যাঙ্ক অ্যাকাউন্টে তহবিল ফেরত দেওয়ার জন্য একটি আবেদন একটি ঘোষণার মতো। এটিতে কোম্পানির নাম, অতিরিক্ত অর্থপ্রদানের পরিমাণ, করের জন্য CCC, অ্যাকাউন্টের বিবরণ লিখতে হবে। একবার সম্পূর্ণ হলে, আবেদন জমা দেওয়া যাবে:

- পেপারের মাধ্যমে ব্যক্তিগতভাবে অথবা একজন প্রতিনিধির দ্বারা পাওয়ার অফ অ্যাটর্নির ভিত্তিতে কাগজপত্রে।

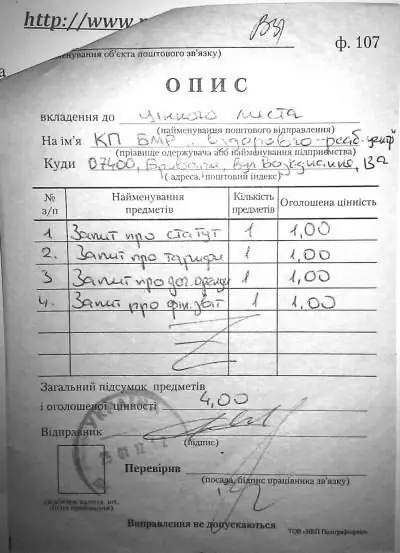

- প্রাপ্তির স্বীকৃতি সহ মেইল।

- ইলেকট্রনিক আকারে, কিন্তু তারপর একটি ডিজিটাল স্বাক্ষর প্রয়োজন৷

ফেরত পদ্ধতি নিম্নলিখিত ধাপে বিভক্ত:

- অতিরিক্ত অর্থপ্রদানের সংকল্প। এটি করের পুনর্মিলন আইনের অধীনে করা হয়। এই নথি অনুযায়ী, এটি সনাক্ত করা সম্ভব হবে, দ্বারাকি পেমেন্ট এবং কত উদ্বৃত্ত আছে।

- একটি অ্যাপ্লিকেশন আঁকা। এটি প্রতিষ্ঠান সম্পর্কে তথ্য, পরিমাণ এবং অ্যাকাউন্টের বিবরণ রেকর্ড করে।

- যেকোন সুবিধাজনক উপায়ে আবেদন পাঠানো হচ্ছে।

- 10 দিন পর ফলাফল পান। যদি প্রত্যাখ্যান আসে, তাহলে আদালতের জন্য নথি প্রস্তুত করতে হবে।

- পুরো মাসে তহবিল স্থানান্তর করা হয়।

- যদি সময়ের শেষে কোনো তালিকাভুক্তি না হয়, তাহলে আপনাকে উচ্চতর কর্তৃপক্ষের কাছে অভিযোগ লিখতে হবে এবং আদালতের জন্য কাগজপত্র প্রস্তুত করতে হবে।

ট্যাক্স ক্রেডিট

একটি আইনি সত্তার করের উপর অতিরিক্ত অর্থপ্রদানের পরিবর্তে, এটির অফসেট সম্পাদন করা যেতে পারে। আপনি এটি করতে পারেন:

- ভবিষ্যতে একই ফি প্রদানের জন্য।

- আরেক ট্যাক্স ঋণ পরিশোধ করতে।

করের অতিরিক্ত পরিশোধের অফসেটের সাথে, আপনাকে অবশ্যই নিয়মটি অনুসরণ করতে হবে - শুধুমাত্র এই স্তরের বাজেটের মধ্যে অর্থপ্রদানের অফসেট করতে। দেখা যাচ্ছে যে ফেডারেল ট্যাক্সের অতিরিক্ত অর্থপ্রদান শুধুমাত্র অন্য ফেডারেল ট্যাক্সে জমা হয়। ফেডারেল ট্যাক্স সার্ভিস স্বাধীনভাবে একটি আলাদা ফি দিয়ে কম অর্থপ্রদান সহ একটি অফসেট পরিচালনা করতে পারে। তাহলে কোম্পানির অনুমতির প্রয়োজন নেই।

পরীক্ষাটি সম্পূর্ণ করতে, আপনাকে অবশ্যই KND 1150057 আকারে একটি আবেদন জমা দিতে হবে। এটি 3টি উপায়ে করা হয়:

- ব্যক্তিগতভাবে বা একজন প্রতিনিধির মাধ্যমে।

- মেইল।

- 3ইন্টারনেট ব্যবহার করা।

অতিরিক্ত অর্থপ্রদানের তারিখ থেকে 3 বছরের মধ্যে সেট-অফ অনুমোদিত৷

সময়সীমা

যদি কোম্পানি উদ্বৃত্ত অফসেট করতে চায়, তাহলে ফেডারেল ট্যাক্স সার্ভিসে একটি আবেদন করতে হবে। কর কর্মকর্তাদের 10 দিনের মধ্যে নথিটি বিবেচনা করতে হবে এবং তারপর 5 দিনের মধ্যে সিদ্ধান্ত সম্পর্কে অবহিত করতে হবে। যদি একটিতারা নিজেরাই বন্ধ করার সিদ্ধান্ত নিয়েছে, তারপর এটি সনাক্তকরণের তারিখ থেকে 10 দিনের মধ্যে করা হয়। কর্তৃপক্ষকে অবশ্যই ৫ দিনের মধ্যে সিদ্ধান্ত জানাতে হবে।

যদি আন্ডারপেমেন্টের চেয়ে বেশি পরিমাণ হয়, তাহলে ট্যাক্স অফসেট করা হয়, তারপর মাসের জন্য ব্যালেন্স বর্তমান অ্যাকাউন্টে জমা হয়। এই সময়ের লঙ্ঘনের ক্ষেত্রে, প্রদানকারী সুদের অধিকারী।

হিসাব

ফির পরিমাণ গণনা করতে, আপনাকে ট্যাক্স ক্যালকুলেটর ব্যবহার করতে হবে। উদাহরণস্বরূপ, এটি পরিবহন ফি গণনা করতে ব্যবহার করা যেতে পারে। ট্যাক্সের অফিসিয়াল ওয়েবসাইটে এই ধরনের ক্যালকুলেটর রয়েছে। আপনাকে অবশ্যই লিখতে হবে:

- গাড়ির বছর।

- দেখুন।

- মাস মালিকানার সংখ্যা।

- ইঞ্জিন শক্তি।

আপনাকে "পরবর্তী" বোতামে ক্লিক করতে হবে৷ ট্যাক্স ক্যালকুলেটর আপনাকে সঠিক অর্থ গণনা করতে দেয় যা সমস্ত গাড়ি চালকদের করতে হবে।

ভুল ট্যাক্স রিট-অফ

অর্থ প্রদানকারীর অনুমতি ছাড়াই পরিশোধকারীর কাছ থেকে অনাদায়ী কর, জরিমানা এবং জরিমানা প্রত্যাহার করার অধিকার কর কর্তৃপক্ষের রয়েছে। প্রায়শই এই ক্রিয়াগুলি ভুলভাবে ঘটে, উদাহরণস্বরূপ, একটি অর্থপ্রদানের আদেশ কর্তৃপক্ষের কাছে আসেনি বা প্রদানকারী ভুল করেছেন এবং ভুল বিবরণ নির্দেশ করেছেন৷ এই ক্ষেত্রে, কর কর্তৃপক্ষকে অবশ্যই অবৈধভাবে প্রদত্ত অর্থ ফেরত দিতে হবে।

যদি কোম্পানির ট্যাক্স ঋণ থাকে, তাহলে এই অর্থপ্রদানের কিছু অংশ সেগুলি পরিশোধের জন্য ব্যয় করা যেতে পারে। বাকি টাকা ফেরত দেওয়া হবে। ফেরত দিতে, আপনাকে অবশ্যই ফেডারেল ট্যাক্স সার্ভিসে একটি আবেদন জমা দিতে হবে, যা বিনামূল্যের ফর্মে লেখা আছে। এটি পরিস্থিতি নির্ধারণ করে, এটির সাথে একটি সহায়ক কাগজ সংযুক্ত করে এবং ব্যাঙ্কের বিবরণ নির্দেশ করে৷

বিবৃতি অনুসরণ করে৷অবৈধ রিট-অফের তারিখ থেকে 1 মাসের মধ্যে ফাইল করুন। যদি এই সময়সীমা মিস হয়ে যায়, তবে আদালতের সিদ্ধান্তের মাধ্যমেই প্রত্যাবর্তন সম্ভব। এটি 3 বছরের জন্য সরবরাহ করা হয়। আবেদনটি 10 দিনের মধ্যে প্রক্রিয়া করা হয়। তারপরে বর্তমান অ্যাকাউন্টে অর্থ ফেরত দিতে 1 মাস সময় দেওয়া হয়।

একটি অ্যাপ্লিকেশন আঁকা হচ্ছে

অতিরিক্ত ট্যাক্স পরিশোধের জন্য একটি চিঠি পাঠাতে, আপনাকে অবশ্যই একটি আবেদন সম্পূর্ণ করতে হবে। যদি অর্থপ্রদানকারী আর্থিক পরিষেবাতে আবেদন করেন, তাহলে আবেদনটি ফেডারেল ট্যাক্স পরিষেবা দ্বারা বিবেচনা করা হয়। ডকুমেন্টেশন সাবধানে করা আবশ্যক. আপনাকে অবশ্যই কারণটি উল্লেখ করতে হবে যার জন্য আপনাকে ফেরত দিতে হবে। আয়কর বা অন্যান্য পরিশোধের অতিরিক্ত অর্থপ্রদান একইভাবে করা হয়। আবেদনে অবশ্যই নিম্নলিখিত বিবরণ থাকতে হবে:

- ফেডারেল ট্যাক্স সার্ভিসের শাখার নাম।

- কর্তৃপক্ষের অবস্থানের ঠিকানা।

- সংস্থার নাম, আবেদনকারী বা স্বতন্ত্র উদ্যোক্তার পুরো নাম।

- ফাউন্ডেশন।

- CBC এবং অর্থপ্রদানের তারিখ।

- OKTMO এবং প্রদত্ত পরিমাণ।

- ফেরত করা অর্থের পরিমাণ।

- যে অ্যাকাউন্টে আপনাকে ফি পাঠাতে হবে তার বিশদ বিবরণ।

শেষে আবেদনকারীর তারিখ এবং স্বাক্ষর। যদি অর্থপ্রদানকারী একজন ব্যক্তি হন, তাহলে প্রদানকারীর টিআইএন অবশ্যই রেকর্ড করতে হবে। কারণ নির্দেশ করে, আপনাকে অর্থপ্রদানের নিশ্চিতকরণ এবং নথি উল্লেখ করতে হবে। পরিবহন ট্যাক্স এবং অন্যান্য অর্থপ্রদানের অতিরিক্ত অর্থপ্রদানের জন্য এইভাবে একটি আবেদন করা হয়৷

যদি ট্যাক্স অফিস টাকা ফেরত না দেয় - কি করবেন?

কর কর্তৃপক্ষ আবেদনের প্রক্রিয়াকরণ এবং রিটার্ন প্রক্রিয়া বিলম্বিত করতে পারে। তারপর সময় নষ্ট করার দরকার নেই, আপনার সক্রিয়ভাবে কাজ করা উচিত।প্রথমে আপনাকে ডকুমেন্টের সবকিছু সঠিক কিনা তা পরীক্ষা করতে হবে। যদি ট্যাক্স কর্তৃপক্ষ আবেদনটি গ্রহণ করতে অস্বীকার করে, তাহলে আপনাকে এটি নিবন্ধিত মেল বা ইন্টারনেটের মাধ্যমে পাঠাতে হবে। পরবর্তী ক্ষেত্রে, একটি যোগ্য EDS থাকতে হবে।

ফেডারেল ট্যাক্স সার্ভিসের একজন কর্মচারীর সাথে কথোপকথনের সময়, এটি উল্লেখ করা উচিত যে ট্যাক্স কোড আবেদন প্রাপ্তির তারিখ থেকে এক মাসের মধ্যে ট্যাক্স রিফান্ডের জন্য একটি সময়সীমা নির্ধারণ করে। এই কর মেয়াদের পরে যদি কোনও ব্যবস্থা নেওয়া না হয় তবে অভিযোগ লিখতে হবে। এটি শুধুমাত্র লিখিতভাবে করা উচিত, মেল দ্বারা। আইন অনুসারে, উত্তরও লিখিত হতে হবে। কল করা এবং মৌখিকভাবে সমস্যাটি সমাধান করার প্রয়োজন নেই। এই আপিলগুলি রেকর্ড করা হয় না, উপরন্তু, তারা উপযুক্ত যা কিছু বলতে পারে এবং বিচার চলাকালীন মামলায় এটি রেকর্ড করা সম্ভব হবে না।

যদি সময়সীমা পেরিয়ে যায়, এবং কোন রিটার্ন না হয়, আপনার আদালতের জন্য একটি আবেদন করা উচিত। এটি কেবল উদ্বৃত্তই নয়, বিলম্বের জন্য সুদের জন্য প্রয়োজনীয়তাও ঠিক করে। অনুশীলন দেখায় হিসাবে, সাধারণত সমস্ত ক্ষেত্রে প্রদানকারীর দিক থেকে সমাধান করা হয়। ডকুমেন্টেশন কার্যকর করার ক্ষেত্রে লঙ্ঘনের ক্ষেত্রে আদালত ট্যাক্স পার্টিকে গ্রহণ করে।

নথিপত্র

অতিরিক্ত সম্পত্তি কর বা অন্যান্য অর্থপ্রদান করার সময়, কিছু নথি প্রস্তুত করা উচিত:

- পাসপোর্ট।

- পেমেন্ট পেপারস।

- অ্যাকাউন্টের বিশদ বিবরণ।

- TIN।

- রেজিস্ট্রেশনের শংসাপত্র।

- কর রিটার্ন।

- কর প্রদানের প্রয়োজনীয়তা নিশ্চিত করে এমন নথি।

অন্য কোনো কাগজপত্রের প্রয়োজন নেই। এই নথির কপি সংযুক্ত করা হয়. সম্পর্কে সঠিক তথ্যকর পরিশোধের সঠিকতা যাচাইয়ের সময় যে কাগজপত্র প্রয়োজন, আপনাকে ফেডারেল ট্যাক্স সার্ভিস থেকে খুঁজে বের করতে হবে। তারা আপনাকে সমস্ত অর্থপ্রদানের তথ্যের জন্য অনুরোধ করবে৷

ব্যক্তিদের জন্য শর্তাবলী

এই ক্ষেত্রে, সংস্থাগুলির মতো একই সময়সীমা প্রযোজ্য। আমি কোন FTS এর সাথে যোগাযোগ করব? আবেদনটি সেই সংস্থার কাছে জমা দেওয়া হয় যা সংস্থা বা নাগরিকের ট্যাক্স রেকর্ড বজায় রাখে। অন্য কথায়, যে সকল কর প্রতিষ্ঠানে প্রদানকারী নিবন্ধিত, সেগুলিকে অবশ্যই আবেদন গ্রহণ করতে হবে। অতএব, আপনি যোগাযোগ করতে পারেন:

- কোম্পানীর নিবন্ধনের স্থানে।

- FTS কোম্পানির হেড অফিসের জন্য অ্যাকাউন্টিং।

ব্যক্তিদের নিবন্ধনের জায়গায় বা অস্থায়ী বাসস্থানে পরিষেবার সাথে যোগাযোগ করতে হবে। যদি একজন ব্যক্তি কর কর্তৃপক্ষের সাথে নিবন্ধিত না হন, তাহলে তিনি ফেডারেল ট্যাক্স সার্ভিসের মাধ্যমে ফেরত দাবি করতে পারবেন না।

বিলম্বের জন্য সুদ

যদি তহবিল সময়মতো ফেরত না দেওয়া হয় তাহলে প্রতিষ্ঠানগুলি সুদের সাথে অতিরিক্ত অর্থপ্রদানের পরিমাণ পাওয়ার অধিকারী। তারপরে পরিদর্শকরা ফিরে আসার বিষয়ে সিদ্ধান্ত নেন এবং রাশিয়ার ট্রেজারি বিভাগে একটি আদেশ পাঠান (ধারা 8, রাশিয়ান ফেডারেশনের ট্যাক্স কোডের 78 অনুচ্ছেদ)। এবং পরিদর্শকরা শুধুমাত্র সুদের গণনার সঠিকতা নিয়ন্ত্রণ করে, যদি কোন ত্রুটি থাকে। সুদ পেতে, সংস্থার অতিরিক্ত পরিদর্শনের সাথে যোগাযোগ করার প্রয়োজন নেই। আবেদন করার পরে, বিলম্বের জন্য সুদ গণনা করা হয়।

এইভাবে, অতিরিক্ত পরিশোধিত করের ফেরত সম্পূর্ণভাবে আইন দ্বারা নিয়ন্ত্রিত। অর্থদাতাদের তহবিল স্থানান্তর বা অন্যান্য ফিগুলির বিপরীতে তাদের অফসেটের জন্য আবেদন করার অধিকার রয়েছে। আর বিলম্বের জন্য ক্ষতিপূরণ দিতে হবে।

প্রস্তাবিত:

অতিরিক্ত আয়। অতিরিক্ত আয়. আয়ের অতিরিক্ত উৎস

যদি, মূল আয়ের পাশাপাশি, আপনার অতিরিক্ত আয়ের প্রয়োজন হয় যাতে আপনি আরও বেশি ব্যয় করতে পারেন, নিজের এবং আপনার প্রিয়জনদের জন্য উপহার দিতে পারেন, তাহলে এই নিবন্ধটি থেকে আপনি অনেক দরকারী তথ্য শিখবেন

কীভাবে একটি ক্রয়ের উপর ট্যাক্স ফেরত পাবেন? আইনি পরামর্শ

রাশিয়ায় ক্রয় থেকে ফেরত দেওয়া বেশ সাধারণ। ঠিক অন্য কোনো ট্যাক্স কর্তনের মতো। কিন্তু কীভাবে ব্যবস্থা করবেন? এই জন্য কি প্রয়োজন?

সেন্ট রাশিয়ান ফেডারেশনের ট্যাক্স কোডের 78। অতিরিক্ত পরিশোধিত ট্যাক্স, বকেয়া, জরিমানা, জরিমানা অফসেট বা ফেরত

কর এবং ফি ক্ষেত্রে রাশিয়ান আইন নাগরিক এবং সংস্থাগুলিকে অতিরিক্ত অর্থপ্রদান বা অত্যধিক সংগৃহীত কর ফেরত বা অফসেট করতে সক্ষম করে৷ এই পদ্ধতিগুলি রাশিয়ান ফেডারেশনের ট্যাক্স কোডের পৃথক নিবন্ধ - 78 এবং 79 অনুসারে পরিচালিত হয়। তাদের মূল বিধানগুলি কী কী?

সম্পত্তি কেনার সময় ট্যাক্স ফেরত। অতিরিক্ত পরিশোধিত করের ফেরত

আয়কর সেই সমস্ত নাগরিকদের ফেরত দেওয়া হয় যারা কর অফিসে একটি উপযুক্ত আবেদন এবং নথির একটি সম্পূর্ণ প্যাকেজ জমা দিয়েছেন। নিবন্ধন এবং একটি পরিমাণ অর্থ গ্রহণের পদ্ধতিটি সফল হওয়ার জন্য, নিয়ম অনুসারে সমস্ত ক্রিয়া সম্পাদন করা প্রয়োজন

সংযুক্তি বিবরণ সহ নিবন্ধিত চিঠি। সংযুক্তির বিবরণ সহ একটি নিবন্ধিত চিঠি পাঠানোর পদ্ধতি

কম্পিউটার প্রযুক্তির যুগে মানুষ একে অপরকে কম বেশি কাগজের চিঠি লেখে। এটা মনে হতে পারে যে অদূর ভবিষ্যতে পোস্ট অফিসের মতো একটি সংস্থা সাধারণত অপ্রচলিত হয়ে পড়বে। কিন্তু বাস্তবে এটি মামলা থেকে অনেক দূরে। প্রায়শই, মেল ফরওয়ার্ডিং ছাড়া এটি করা অসম্ভব। এই নিবন্ধে, আমরা একটি সংযুক্তি বিবরণ সহ একটি নিবন্ধিত চিঠি পাঠানোর পদ্ধতি বিবেচনা করব। চিঠিটি কতক্ষণ লাগবে এবং এই ধরনের পরিষেবার খরচ কত সে সম্পর্কেও কথা বলা যাক।