2026 লেখক: Howard Calhoun | [email protected]. সর্বশেষ পরিবর্তিত: 2025-01-24 13:12:39

প্রত্যেক উদ্যোক্তা যিনি তার ব্যবসা শুরু করেন তাদের নির্ধারণ করা উচিত যে তারা কোন কর ব্যবস্থা প্রযোজ্য হবে। স্বতন্ত্র উদ্যোক্তা এবং সংস্থাগুলির একটি সরলীকৃত ব্যবস্থা ব্যবহার করার সুযোগ রয়েছে যাকে সরলীকৃত কর ব্যবস্থা বলা হয়। এটি দুটি প্রকারে উপস্থাপিত হয়, যেহেতু রাজস্ব বা নিট লাভ একটি করের ভিত্তি হিসাবে কাজ করতে পারে। যদি কোম্পানী ন্যূনতম মার্জিন সহ বিভিন্ন পণ্য বিক্রয়ে নিযুক্ত থাকে, তবে "আয় বিয়োগ ব্যয়" ট্যাক্সেশন আদর্শ। এই ক্ষেত্রে, করের ভিত্তি নির্ধারণ করতে, আপনাকে প্রথমে ব্যবসার নগদ প্রাপ্তি এবং ব্যবসা করার খরচের মধ্যে পার্থক্য খুঁজে বের করতে হবে।

সরলীকৃত কর ব্যবস্থার বৈশিষ্ট্য

সরলীকৃত সিস্টেমটি ব্যক্তিগত উদ্যোক্তা এবং বিভিন্ন কোম্পানি উভয়ই ব্যবহার করতে পারে। স্বতন্ত্র উদ্যোক্তা এবং সংস্থাগুলির জন্য "সরলীকৃত" এর অসংখ্য অনস্বীকার্য সুবিধা রয়েছে। প্রতিটি উদ্যোক্তা এই মোডের জন্য একটি বিকল্প বেছে নিতে পারেন:

- নিট লাভের ১৫% অর্থপ্রদান;

- কোম্পানির মোট আয়ের 6% প্রদান করে৷

যদি পণ্যের মার্জিন কম হয়, তাহলে ট্যাক্সেশন "আয় বিয়োগ ব্যয়" বেছে নেওয়ার পরামর্শ দেওয়া হয়। এই নিয়মে স্যুইচ করতে, আপনাকে অবশ্যই ফেডারেল ট্যাক্স সার্ভিসে একটি উপযুক্ত আবেদন জমা দিতে হবে। এই ধরনের সিস্টেমের অসুবিধাগুলি অ্যাকাউন্টিংয়ের নির্দিষ্টতার মধ্যে রয়েছে, যেহেতু এটি KUDiR বজায় রাখা প্রয়োজন হবে, এবং করের ভিত্তি কমাতে, সমস্ত খরচ সরকারী নথির সাথে নিশ্চিত করা উচিত।

প্রায়শই এই সিস্টেমটি ছোট বা মাঝারি আকারের ব্যবসার প্রতিনিধিরা বেছে নেন। ইউএসএন "আয় বিয়োগ ব্যয়" এর ট্যাক্সের বৈশিষ্ট্যগুলি Ch এ তালিকাভুক্ত করা হয়েছে। 26.2 NK। এখানে উদ্যোক্তাদের প্রয়োজনীয়তা, সিস্টেম ব্যবহারের সূক্ষ্মতা, করের হার সেট করা আছে এবং করের ভিত্তি নির্ধারণের সূক্ষ্মতা রয়েছে।

কে ব্যবহার করতে পারেন?

সরলীকৃত কর ব্যবস্থা "আয় বিয়োগ ব্যয়" পৃথক উদ্যোক্তা এবং বিভিন্ন কোম্পানি উভয়ই প্রয়োগ করতে পারে। করের ভিত্তি হল নিট আয়, তাই করের ভিত্তি নির্ধারণ করতে, ব্যবসার সমস্ত নগদ রসিদ থেকে খরচ বাদ দিতে হবে।

উদ্যোক্তাদের প্রধান প্রয়োজনীয়তাগুলির মধ্যে নিম্নলিখিতগুলি অন্তর্ভুক্ত রয়েছে:

- প্রতি বছর আয় ৪৫ মিলিয়ন রুবেলের বেশি হতে পারে না;

- এই মোডে ট্রানজিশনের অনুমতি নেই যে কোম্পানিগুলির বিভিন্ন প্রতিনিধি অফিস বা শাখা রয়েছে;

- এই সংস্থার অন্তর্গত স্থায়ী সম্পদের মূল্য 150 মিলিয়ন রুবেলের বেশি হওয়া উচিত নয়;

- ব্যবহারের অনুমতি নেইবিভিন্ন বীমা কোম্পানি, ব্যাঙ্ক বা বিদেশী সংস্থার সিস্টেম;

- বেসরকারী PF বা বাজার অংশগ্রহণকারীদের দ্বারা প্রয়োগ করা হয় না যেখানে সিকিউরিটিজের সাথে বিভিন্ন লেনদেন করা হয়;

- সরলীকৃত ট্যাক্স সিস্টেমটি এমন কোম্পানির ক্ষেত্রে প্রযোজ্য নয় যারা জুয়া ব্যবসার প্রতিনিধি বা এক্সাইজযোগ্য পণ্য প্রস্তুতকারক;

- কোম্পানিতে ১০০ জনের বেশি লোক নিয়োগ করা উচিত নয়;

- নোটারি বা প্যানশপ মালিকরা এই সিস্টেমটি ব্যবহার করেন না৷

এটি UAT-এর সাথে সরলীকৃত কর ব্যবস্থাকে একত্রিত করা নিষিদ্ধ, তাই যদি একজন ব্যক্তি উদ্যোক্তা বা কোম্পানি কৃষিতে বিশেষজ্ঞ হন, তাহলে শুধুমাত্র UAT ব্যবহার করতে হবে।

ব্যবস্থার সূক্ষ্মতা

"আয় বিয়োগ ব্যয়" কর ব্যবস্থার কিছু বৈশিষ্ট্য রয়েছে। এর মধ্যে রয়েছে:

- সম্পত্তি কর, ব্যক্তিগত আয়কর, ভ্যাট বা আয়কর দ্বারা উপস্থাপিত বেশ কয়েকটি ফি এর পরিবর্তে একটি একক কর প্রদান করা হয়;

- প্রদত্ত করের সংখ্যা হ্রাস করে, করদাতার উপর করের বোঝা হ্রাস পায়;

- এই ব্যবস্থার জন্য ঘোষণা ফেডারেল ট্যাক্স সার্ভিসে বার্ষিক জমা দেওয়া হয়;

- অগ্রিম অর্থপ্রদানে ট্যাক্স প্রদান করা হয়, তারপরে চূড়ান্ত পরিমাণ গণনা করা হয় এবং পরবর্তী বছরের শুরুতে পরিশোধ করা হয়।

ঘোষণাটি আঁকতে সহজ বলে মনে করা হয়, তাই উদ্যোক্তারা যারা সবেমাত্র তাদের ব্যবসা শুরু করছেন তারা স্বাধীনভাবে রিপোর্টিং প্রক্রিয়ায় জড়িত হতে পারেন, যা হিসাবরক্ষকের ফি সংরক্ষণ করে।

মোডে স্যুইচ করার উপায় কি?

আগেএই সিস্টেম ব্যবহার করে, উদ্যোক্তা অবশ্যই মোড বুঝতে হবে. সিস্টেম "আয় বিয়োগ ব্যয়" - কি ধরনের কর? এটি সরলীকৃত কর ব্যবস্থার একটি সংস্করণ দ্বারা প্রতিনিধিত্ব করা হয়, যেখানে ট্যাক্স বেস এন্টারপ্রাইজের নিট লাভ দ্বারা প্রতিনিধিত্ব করা হয়।

আপনি বিভিন্ন উপায়ে এই মোডে স্যুইচ করতে পারেন:

- যখন সরাসরি একটি কোম্পানি বা স্বতন্ত্র উদ্যোক্তা নিবন্ধন করা হয়, আপনি অবিলম্বে একটি আবেদন জমা দিতে পারেন, যার ভিত্তিতে উদ্যোক্তা উপযুক্ত কর ব্যবস্থা নির্বাচন করেন;

- যদি একজন স্বতন্ত্র উদ্যোক্তা UTII তে কাজ করেন, তাহলে তিনি যে কোনো সময় সরলীকৃত কর ব্যবস্থায় যেতে পারেন;

- যদি অন্য ট্যাক্স ব্যবস্থা ব্যবহার করা হয়, উদাহরণস্বরূপ, OSNO বা PSN, তাহলে পরিবর্তনটি শুধুমাত্র পরবর্তী ক্যালেন্ডার বছরের শুরু থেকে সম্ভব, এবং আবেদনটি অবশ্যই ডিসেম্বরের শেষের আগে ফেডারেল ট্যাক্স সার্ভিসে জমা দিতে হবে.

আবেদন করার আগে, আপনাকে খুঁজে বের করতে হবে ইউএসএন "আয় বিয়োগ ব্যয়", এই সিস্টেমের সুবিধা এবং অসুবিধাগুলি কী, সেইসাথে উদ্যোক্তারা কোন অসুবিধার সম্মুখীন হয়৷

শাসনের সুবিধা

অনেক উদ্যোক্তা বা কোম্পানির কাজের সুবিধার্থে রাষ্ট্র দ্বারা সরলীকৃত ব্যবস্থা বিশেষভাবে চালু করা হয়। যদি সরলীকৃত কর ব্যবস্থা "আয় বিয়োগ ব্যয়" বেছে নেওয়া হয়, তবে ব্যবসায়ীরা কিছু অনস্বীকার্য সুবিধা উপভোগ করতে পারেন। এর মধ্যে রয়েছে:

- একটি ট্যাক্স অসংখ্য ফি প্রতিস্থাপন করে, যা একটি কোম্পানি বা স্বতন্ত্র উদ্যোক্তার উপর করের বোঝা হ্রাস করে;

- একটি ঘোষণা আঁকার প্রক্রিয়াটিকে সহজ এবং বোধগম্য বলে মনে করা হয় এবং এই ডকুমেন্টেশনটি বছরে একবার ফেডারেল ট্যাক্স সার্ভিসে জমা দেওয়া হয়;

- যদি একজন স্বতন্ত্র উদ্যোক্তার সরলীকৃত কর ব্যবস্থায় কোনো কর্মচারী না থাকে, তাহলে রক্ষণাবেক্ষণের প্রয়োজন নেইঅ্যাকাউন্টিং, যেহেতু শুধুমাত্র KUDiR থাকলেই যথেষ্ট;

- আপনি প্রায় যেকোনো ধরনের কার্যকলাপে কাজ করার সময় এই মোডটি ব্যবহার করতে পারেন;

- উদ্যোক্তারা নিজেরাই সিদ্ধান্ত নেন কাজের সময় কোন ধরনের সরলীকৃত কর ব্যবস্থা প্রয়োগ করা হবে;

- করের পরিমাণ সম্পূর্ণরূপে আগত রাজস্ব বা মুনাফার উপর নির্ভর করে, তাই যদি কোন আয় না থাকে, তাহলে শুধুমাত্র ন্যূনতম পরিমাণ ফি প্রদান করা হয়, এবং এটিতে একটি শূন্য ঘোষণা জমা দেওয়াও সম্ভব ফেডারেল ট্যাক্স সার্ভিস।

একটি এলএলসি বা স্বতন্ত্র উদ্যোক্তা নিবন্ধন করার প্রক্রিয়ায় সরাসরি এই মোডে পরিবর্তনের জন্য আবেদন করার পরামর্শ দেওয়া হয়। আরেকটি উল্লেখযোগ্য প্লাস হল যে ব্যবসায় নতুনরা সরলীকৃত কর ব্যবস্থা ব্যবহার করার সময় করের ছুটিতে গণনা করতে পারে। এই ত্রাণটি 2020 সাল পর্যন্ত প্রথমবার নিবন্ধনকারী উদ্যোক্তাদের দেওয়া হয়। তাদের অবশ্যই গার্হস্থ্য পরিষেবার বিধান, বিভিন্ন পণ্যের উত্পাদন বা বৈজ্ঞানিক বা সামাজিক ক্ষেত্রে কাজ করার সাথে সম্পর্কিত কার্যকলাপের একটি ক্ষেত্র বেছে নিতে হবে। প্রতিটি অঞ্চলে স্থানীয় কর্তৃপক্ষ, বিভিন্ন কারণে, হার কমাতে পারে, যা উল্লেখযোগ্যভাবে করের বোঝা হ্রাস করে৷

সিস্টেমের ত্রুটি

আয় বিয়োগ ব্যয় ট্যাক্সের শুধুমাত্র উল্লেখযোগ্য সুবিধাই নয়, কিছু অসুবিধাও রয়েছে।

তারা হল:

- 100 জনের বেশি কর্মচারী নিয়োগের অনুমতি নেই, তাই এই সিস্টেমটি কেবলমাত্র ছোট বা মাঝারি সংস্থাগুলির জন্য উপযুক্ত, এবং শুধুমাত্র পূর্ণ-সময়ের কর্মচারীদের বিবেচনায় নেওয়া হয় না, তবে যাদের সাথে এটি আঁকা হয়েছে তাদেরও বিবেচনা করা হয়। আপনাগরিক আইন চুক্তি;

- প্রতি বছর, কার্যকলাপ থেকে লাভ 50 মিলিয়ন রুবেল অতিক্রম করা উচিত নয়;

- সম্পত্তির মূল্য ১৫০ মিলিয়ন রুবেলের বেশি হওয়া উচিত নয়;

- আগামী বছরের শুরু পর্যন্ত অন্য সরলীকৃত শাসনব্যবস্থায় স্যুইচ করা সম্ভব নয়।

আসলে, এই জাতীয় ব্যবস্থার ত্রুটিগুলি খুব বেশি উল্লেখযোগ্য এবং গুরুতর নয় বলে মনে করা হয়। অতএব, মোডটি অসংখ্য উদ্যোক্তা এবং কোম্পানি দ্বারা ব্যবহৃত হয়৷

প্রতিবেদনের সূক্ষ্মতা

"আয় বিয়োগ ব্যয়" কর ব্যবস্থা নির্বাচন করার সময়, ব্যবসায়ীদের একটি মোটামুটি সহজ এবং বোধগম্য বার্ষিক ঘোষণা আঁকতে হবে।

এর ডিজাইনের নিয়মগুলি নিম্নরূপ:

- নথি হাতে বা কম্পিউটারে সম্পন্ন করা যেতে পারে;

- এটি ফেডারেল ট্যাক্স সার্ভিসের কর্মচারীদের দ্বারা পাবলিক ডোমেনে তৈরি এবং প্রকাশিত বিশেষ প্রোগ্রামগুলি ব্যবহার করার অনুমতি দেওয়া হয়, যা এই নথিতে তথ্য প্রবেশের পদ্ধতিটিকে ব্যাপকভাবে সহজ করে তোলে;

- এই শাসনব্যবস্থার জন্য কর সময়কাল একটি ক্যালেন্ডার বছর;

- প্রতি বছরের ৩১শে মার্চের আগে, আপনাকে অবশ্যই ফেডারেল ট্যাক্স সার্ভিসে একটি ঘোষণা জমা দিতে হবে;

- শুধুমাত্র বীমা তহবিলে রিপোর্টিং মাসিক এবং ত্রৈমাসিক জমা দেওয়া হয় যদি উদ্যোক্তার কর্মচারী থাকে;

- সংস্থার গড় কর্মচারীর সংখ্যার তথ্য সম্বলিত বার্ষিক প্রতিবেদন;

- অতিরিক্ত, আপনার কর্মচারী থাকলে, আপনাকে একটি 6-NDFL ঘোষণা এবং 2-NDFL শংসাপত্র জমা দিতে হবে।

উদ্যোক্তাদের KUDiR বজায় রাখার নিয়মগুলি বোঝা উচিত, যেহেতু শুধুমাত্র এই নথিটি করতে পারেএকজন ব্যক্তি উদ্যোক্তা বা কোম্পানীর আয় এবং ব্যয় কী তা নির্দেশ করুন। যদি ট্যাক্স অডিটের সময় দেখা যায় যে এই নথিটি অনুপস্থিত বা ভুলভাবে রক্ষণাবেক্ষণ করা হয়েছে, তাহলে এটিই হবে উদ্যোক্তাকে দায়বদ্ধ রাখার ভিত্তি৷

এই ব্যবস্থা থেকে কারা উপকৃত হয়?

প্রায়শই ব্যক্তিগত উদ্যোক্তা এবং ব্যবসার মালিকদের জন্য "আয় বিয়োগ ব্যয়" সিস্টেম দ্বারা বেছে নেওয়া হয়, তবে এটি নিশ্চিত করা গুরুত্বপূর্ণ যে এই ধরনের ব্যবস্থায় কাজ করা ব্যবসায় কিছু সুবিধা নিয়ে আসবে। নিম্নলিখিত পরিস্থিতিতে ট্যাক্স গণনা করার এই পদ্ধতিটি ব্যবহার করার পরামর্শ দেওয়া হচ্ছে:

- একজন উদ্যোক্তা ছোট স্থির বাণিজ্যিক প্রাঙ্গণ ব্যবহার করে খুচরা বাণিজ্যে বিশেষজ্ঞ, কিন্তু সরলীকৃত কর ব্যবস্থা শুধুমাত্র তখনই প্রয়োগ করা হয় যখন এটি একটি নির্দিষ্ট অঞ্চলে UTII ব্যবহার করা অসম্ভব হয়;

- জনসংখ্যাকে বিভিন্ন পরিষেবা প্রদানকারী বিনোদন সংস্থা বা উদ্যোগ দ্বারা প্রতিনিধিত্ব করা ছোট সংস্থাগুলির জন্য আদর্শ ব্যবস্থা;

- আয় এবং ব্যয়ের হিসাব ব্যবহার করা ভাল যদি মার্জিন ছোট হয়, তাই ট্যাক্স বেস দ্বারা প্রতিনিধিত্ব করা নিট আয় গণনা করার পরামর্শ দেওয়া হয়।

একটি সরলীকৃত সিস্টেম ব্যবহার করা খুব লাভজনক নয় যদি কোম্পানি ভ্যাট প্রয়োগকারী প্রতিপক্ষের সাথে যোগাযোগ করে, কারণ এই ক্ষেত্রে রাজ্য থেকে কিছু তহবিল ভ্যাট ফেরত আকারে ফেরত দেওয়া সম্ভব হবে না. অতিরিক্তভাবে, এই ব্যবস্থাটি বড় উদ্যোগগুলির জন্য উপযুক্ত নয়, কারণ তারা কেবল সরলীকৃত কর ব্যবস্থার প্রয়োজনীয়তাগুলি মেনে চলবে না। আপনি এই সিস্টেম ব্যবহার করে দরপত্রে অংশগ্রহণ করতে পারবেন না।

অ্যাকাউন্টিং বৈশিষ্ট্য

"আয় বিয়োগ ব্যয়" সহ করের উদ্দেশ্য হল নিট মুনাফা, তাই অ্যাকাউন্টিংয়ের সুনির্দিষ্ট বিষয় হল করের ভিত্তি গণনা করার প্রয়োজন৷ এটি করার জন্য, সমস্ত আনুষ্ঠানিকভাবে নিশ্চিত করা এবং ন্যায্য খরচ আয় থেকে বাদ দিতে হবে।

কার্যক্রম থেকে আয়ের মধ্যে রয়েছে:

- ক্রেতাদের দ্বারা একজন উদ্যোক্তা বা কোম্পানির সেটেলমেন্ট অ্যাকাউন্টে তহবিল স্থানান্তর;

- পণ্যের খুচরা বিক্রয় থেকে অর্থের প্রাপ্তি;

- বিনিময় হারের পার্থক্য থেকে আয়;

- অভেদ্য সম্পদের প্রাপ্তি;

- কমিশন পুরস্কার;

- ক্রেতাদের দ্বারা অগ্রিম ফেরত।

উপরের সমস্ত নগদ রসিদ অবশ্যই KUDiR-এ নিবন্ধিত হবে। "আয় বিয়োগ ব্যয়" ব্যবস্থার অধীনে, করের ভিত্তিতে কত সুদ নেওয়া হয়? একবার নিট মুনাফা সঠিকভাবে নির্ণয় করা হলে, এর থেকে 15% চার্জ করা হয়।

ব্যয়ের মধ্যে কী অন্তর্ভুক্ত?

"আয় বিয়োগ ব্যয়"-এ রূপান্তরের জন্য আবেদন করার আগে, উদ্যোক্তাকে নিশ্চিত করতে হবে যে তিনি সত্যিই করের ভিত্তির সঠিক গণনার সাথে মানিয়ে নিতে পারেন। কর পরিদর্শকদের ব্যয়ের জন্য অনেক প্রয়োজনীয়তা রয়েছে যা ব্যবসায়িক আয় হ্রাস করে। তাদের অবশ্যই সরকারী নথি দ্বারা সমর্থিত হতে হবে এবং অবশ্যই প্রমাণিত হতে হবে। নিশ্চিতকরণ হিসাবে, প্রাথমিক অর্থপ্রদানের কাগজপত্র ব্যবহার করা হয়, বিভিন্ন চেক, ওয়েবিল, চালান বা চুক্তি দ্বারা প্রতিনিধিত্ব করা হয়।

উদ্যোক্তাদের যে প্রধান খরচের মুখোমুখি হতে হয়,অন্তর্ভুক্ত:

- স্থায়ী সম্পদ ক্রয়;

- পুনরায় বিক্রয়ের জন্য সরাসরি পণ্য ক্রয়, সেইসাথে উত্পাদন কার্যক্রমের জন্য উপকরণ বা কাঁচামাল;

- ব্যবসা করার জন্য পণ্য ক্রয়ের সাথে যুক্ত ভ্রমণ খরচ;

- ফির জন্য তৃতীয় পক্ষের দ্বারা প্রদত্ত পরিষেবা;

- ব্যবহৃত বাণিজ্যিক স্থানের জন্য ভাড়া;

- মূল্য সংযোজন কর যে সংস্থাগুলির সাথে উদ্যোক্তা সহযোগিতা করে তাদের দ্বারা আরোপিত;

- নিযুক্ত বিশেষজ্ঞদের মজুরি;

- আপনার এবং কর্মচারীদের জন্য ট্যাক্স এবং বীমা প্রিমিয়াম।

স্বতন্ত্র উদ্যোক্তাদের জন্য "সরলীকরণ" একটি চমৎকার বিকল্প, কিন্তু একজন উদ্যোক্তাকে অবশ্যই খরচ এবং আয়ের হিসাব সঠিকভাবে করতে হবে। করের গণনার সঠিকতা এর উপর নির্ভর করে। সরলীকৃত কর ব্যবস্থার অধীনে অগ্রিম অর্থপ্রদান অবশ্যই ত্রৈমাসিকভাবে প্রদান করতে হবে, তাই, সময়মত KUDiR পূরণ করা প্রয়োজন। বিশেষ করে ব্যয়ের দিকে অনেক বেশি মনোযোগ দেওয়া হয়, কারণ প্রায়শই উদ্যোক্তারা এই সত্যের মুখোমুখি হন যে ট্যাক্স অডিটের পরে, পরিদর্শকরা নির্দিষ্ট খরচের নিশ্চিতকরণের অভাবের কারণে অতিরিক্ত কর ধার্য করেন।

KUDiR নিয়ম

"আয় বিয়োগ ব্যয়" এর জন্য প্রতিবেদনটি USN ঘোষণা দ্বারা উপস্থাপন করা হয়, যা বার্ষিক জমা দেওয়া হয়। উপরন্তু, সমস্ত নগদ রসিদ, সেইসাথে আনুষ্ঠানিকভাবে নিশ্চিত করা খরচগুলি রেকর্ড করার জন্য একটি খাতা প্রয়োজন৷

KUDiR পূরণ করার নিয়মের ক্ষেত্রে নিম্নলিখিতগুলি প্রযোজ্য:

- সরলীকৃত কর ব্যবস্থা ব্যবহারকারী সকল উদ্যোক্তাদের এই বইটি সম্পূর্ণ করতে হবে;

- নথিতে দুটি আছেঅংশ, যেহেতু একটি অংশ আয়ের জন্য এবং অন্যটি ব্যবসায়িক খরচ লিখতে ব্যবহৃত হয়;

- ডেটা ক্রমবর্ধমান ভিত্তিতে প্রবেশ করানো হয়;

- কাগজ বা ইলেকট্রনিক ফর্ম পূরণ করা যেতে পারে;

- প্রতি ক্যালেন্ডার বছরের জন্য একটি আলাদা বই তৈরি করা হয়;

- যদি নথির একটি কাগজের সংস্করণ ব্যবহার করা হয়, তবে তথ্য প্রবেশের আগে, বইটি নম্বরযুক্ত এবং সেলাই করা হয়;

- যদি একটি কম্পিউটার ডকুমেন্ট রক্ষণাবেক্ষণের জন্য ব্যবহার করা হয়, তাহলে USN ঘোষণা জমা দেওয়ার সময়, বইটি অবশ্যই প্রিন্ট এবং অনুমোদন করতে হবে।

"আয় বিয়োগ ব্যয়"-এর সমস্ত স্বতন্ত্র উদ্যোক্তাদের অবশ্যই এই রিপোর্টিং বজায় রাখার নিয়মগুলি বুঝতে হবে৷ অন্যথায়, কর পরিদর্শকদের দ্বারা উদ্যোক্তাদের জবাবদিহি করা হতে পারে৷

কীভাবে ট্যাক্স গণনা করা হয়?

সরলীকৃত কর ব্যবস্থায় ত্রৈমাসিক অগ্রিম অর্থ প্রদান করা গুরুত্বপূর্ণ। ট্যাক্স গণনা করতে নিম্নলিখিত অ্যালগরিদম ব্যবহার করা হয়:

- তিন মাসের জন্য, ক্রিয়াকলাপ থেকে সমস্ত সরকারী আয়ের সারসংক্ষেপ;

- ব্যয়গুলি গণনা করা হয় যা নথিভুক্ত এবং প্রমাণিত, সেইসাথে KUDiR-এ অন্তর্ভুক্ত;

- ব্যয় আয় থেকে বাদ দেওয়া হয়েছে;

- আগের কাজের সময় ক্ষতি হলে ট্যাক্স বেস সমন্বয় করা হয়;

- কর কর্তন ব্যবহার করা হয় যদি বণিক ইতিমধ্যেই ট্রেডিং ফি প্রদান করে থাকে;

- করের ভিত্তি নির্ধারণের সাথে সাথেই, উদ্যোক্তা বসবাসকারী অঞ্চলে কোনো হ্রাসকৃত করের হার প্রযোজ্য কিনা তা খুঁজে বের করা উচিত;

- আকার গণনা করুনট্যাক্স, যার জন্য স্ট্যান্ডার্ড রেট (15%) ব্যবহার করা হয়, অথবা একটি কম হার যা একজন উদ্যোক্তা ব্যবহার করতে পারেন।

গণনা করা হয় রোমাঞ্চের ভিত্তিতে। শেষ অর্থপ্রদান পরবর্তী বছরের শুরুতে করা হয় এবং এর গণনার জন্য এক বছরের কাজের জন্য সমস্ত নগদ প্রাপ্তি এবং ব্যয় বিবেচনায় নেওয়া হয়। ট্যাক্স বেস এবং করের পরিমাণ নির্ধারণ করার পরে, অর্থ প্রদান পূর্বে বাজেটে স্থানান্তরিত তহবিল দ্বারা হ্রাস করা হয়। প্রাপ্ত মানগুলির উপর ভিত্তি করে, USN ঘোষণাটি সঠিকভাবে পূরণ করা হয়েছে, যা 31 মার্চের আগে ফেডারেল ট্যাক্স সার্ভিসে হস্তান্তর করা হয়েছে।

ঘোষণা সম্পূর্ণ করার নিয়ম

এই ব্যবস্থা ব্যবহারকারী উদ্যোক্তাদের ফেডারেল ট্যাক্স সার্ভিসে বার্ষিক একটি USN ঘোষণা জমা দিতে হবে। এতে নিম্নলিখিত তথ্য রয়েছে:

- উদ্যোক্তা বা কোম্পানি সম্পর্কে তথ্য;

- কর বেস গণনার জন্য নিয়ম;

- কাজের বছরের জন্য প্রাপ্ত আয়;

- ব্যয় যা অবশ্যই ন্যায্য এবং সরকারী নথি দ্বারা সমর্থিত হতে হবে;

- ডিডাকশন নির্দেশিত হয় যদি উদ্যোক্তা এটি ব্যবহার করতে পারেন;

- করের আকারে ফার্ম বা স্বতন্ত্র উদ্যোক্তা দ্বারা প্রদত্ত সঠিক পরিমাণ।

এই ডকুমেন্টেশনটি পূরণ করার জন্য বিশেষ প্রোগ্রাম ব্যবহার করার অনুমতি দেওয়া হয়েছে, যা একটি ঘোষণা তৈরি করার পদ্ধতিকে ব্যাপকভাবে সরল করে।

সর্বনিম্ন কর প্রদানের সূক্ষ্মতা

উদ্যোক্তাদের লাভের অভাবের মুখোমুখি হওয়া অস্বাভাবিক নয়। এই ক্ষেত্রে, তারা ফেডারেল ট্যাক্স সার্ভিসে একটি শূন্য ঘোষণা জমা দিতে পারে, তবে একই সময়ে "আয় বিয়োগ ব্যয়" এ ন্যূনতম কর প্রদান করা হয়। এর আকার সকলের 1% এর সমানব্যবসা থেকে নগদ রসিদ।

স্ট্যান্ডার্ড ট্যাক্স এবং ন্যূনতম করের মধ্যে পার্থক্য কোম্পানির বিলম্বিত ব্যয়ের অন্তর্ভুক্ত হতে পারে।

সর্বনিম্ন ফি শুধুমাত্র বছরের শেষে গণনা করা হয়, যেহেতু অগ্রিম অর্থপ্রদান গণনা করার সময়, ট্যাক্স মেয়াদ শেষে কোম্পানির কার্যক্রম থেকে লাভ হবে কিনা তা নির্ধারণ করা সম্ভব নয়। অতএব, ত্রৈমাসিক অগ্রিম অর্থপ্রদান গণনা করা প্রয়োজন, যার জন্য 15% নির্ধারণ করা হয় এবং নেট লাভ থেকে প্রদান করা হয়। বছরের শেষে, আপনাকে ঠিক কী ট্যাক্স দিতে হবে তা নির্ধারণ করতে পারেন: স্ট্যান্ডার্ড বা ন্যূনতম। যদি দেখা যায় যে আপনাকে ন্যূনতম ফি দিতে হবে, তাহলে এটি পূর্বে স্থানান্তরিত অগ্রিম অর্থপ্রদান দ্বারা হ্রাস করা যেতে পারে। যদি এই ধরনের পেমেন্ট ন্যূনতম ট্যাক্স অতিক্রম করে, তাহলে তা পরিশোধ করা যাবে না।

অতএব, একজন স্বতন্ত্র উদ্যোক্তা বা কোম্পানির কোনো অফিসিয়াল লাভ না থাকলেও, আপনাকে ফেডারেল ট্যাক্স সার্ভিসে একটি নির্দিষ্ট ন্যূনতম ফি স্থানান্তর করতে হবে। এটি তুলনামূলকভাবে সম্প্রতি চালু করা হয়েছিল, এবং এটির প্রয়োগের প্রধান কারণ ছিল যে অনেক উদ্যোক্তা ইচ্ছাকৃতভাবে একটি শূন্য ঘোষণা আঁকতে এবং ফেডারেল ট্যাক্স সার্ভিসে কোনো তহবিল প্রদান না করার জন্য শাসনব্যবস্থা ব্যবহার করেছিলেন।

উপসংহার

এসটিএস কর ব্যবস্থা নির্বাচন করার সময়, যা সঠিকভাবে গণনা করা নেট লাভের উপর 15% চার্জ করে, উদ্যোক্তারা অনেক অনস্বীকার্য সুবিধা উপভোগ করতে পারেন। কিন্তু এই ধরনের ব্যবস্থার কিছু অসুবিধা রয়েছে যা প্রতিটি ব্যবসায়ীর বিবেচনা করা উচিত।

এই সিস্টেমে সঠিক কাজের জন্য, ত্রৈমাসিক অগ্রিম অর্থ প্রদানের পাশাপাশি ফেডারেল ট্যাক্স সার্ভিসে বার্ষিক ট্যাক্স রিটার্ন জমা দেওয়া গুরুত্বপূর্ণঘোষণা উপরন্তু, KUDiR সঠিকভাবে পরিচালনা করা প্রয়োজন।

প্রস্তাবিত:

91 অ্যাকাউন্ট - "অন্যান্য আয় এবং ব্যয়"। অ্যাকাউন্ট 91: পোস্টিং

প্রতিবেদন সময়ের ফলাফলের উপর ভিত্তি করে এন্টারপ্রাইজ দ্বারা প্রাপ্ত লাভ বা ক্ষতির বিশ্লেষণ এই সূচকের কাঠামোর উপর ভিত্তি করে হওয়া উচিত। এটি ব্যয়ের আরও পরিকল্পনা এবং আয়ের মান স্থিতিশীল করার সুযোগ দেবে।

পেনশন ফান্ড বাজেট: গ্রহণ, স্থায়ী সম্পদ, আয় এবং ব্যয়

পিএফআর বাজেট কীভাবে গঠিত হয়, কে এটি গঠন করে, এটি কোথায় অবস্থিত? এটা কিভাবে পর্যালোচনা এবং গৃহীত হয়? আন্তঃসরকারি স্থানান্তর কি? পেনশন তহবিলের বাজেটের ব্যয় এবং আয়ের প্রধান আইটেম, তাদের অনুপাত। কিভাবে ঘাটতি সমস্যা সমাধান করা হয়?

USN "আয় বিয়োগ ব্যয়" - হার, হিসাব এবং গণনা

এসএমই-এর উন্নয়নে একটি উল্লেখযোগ্য প্রণোদনা হল কর ব্যবস্থা। রাশিয়ায় এর সংস্কার 90 এর দশকে শুরু হয়েছিল (সোভিয়েত ব্যবস্থা কেবল এই জাতীয় ব্যবসার কল্পনা করেনি)। এই গঠনমূলক প্রক্রিয়াটি 1996 সালে ফেডারেল আইন "অন দ্য সরলীকৃত ট্যাক্সেশন সিস্টেম" দ্বারা শুরু হয়েছিল। STS "আয় বিয়োগ ব্যয়" এবং বিকল্প হিসাবে, STS "আয়" স্টার্ট আপ উদ্যোক্তাদের জন্য করের বোঝা কমানোর বিকল্প হিসাবে প্রস্তাব করা হয়েছিল

সরলীকৃত কর ব্যবস্থা (STS): আয়, ব্যয় এবং বৈশিষ্ট্য

অনেক উদ্যোক্তা বা কোম্পানির এক্সিকিউটিভরা কর ব্যবস্থা বেছে নেওয়ার সময় USN "আয়" বা "আয় বিয়োগ ব্যয়" বেছে নেন। নিবন্ধটি এই শাসনের প্রধান সূক্ষ্মতা, করের গণনা করার নিয়ম এবং একটি ঘোষণা জমা দেওয়ার সময়সীমা বর্ণনা করে।

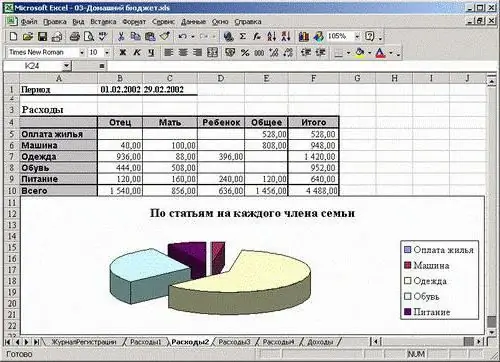

পারিবারিক আয় এবং ব্যয় - গণনার বৈশিষ্ট্য এবং সুপারিশ

একটি পারিবারিক বাজেট বজায় রাখা একটি সহজ প্রশ্ন নয়। আপনি সঠিকভাবে এই অপারেশন চালাতে কিভাবে জানতে হবে. কি সাহায্য করতে পারেন? কিভাবে বাজেট করবেন? কিভাবে সংরক্ষণ এবং এমনকি এটি জমা? এই প্রক্রিয়ার সমস্ত গোপন নিবন্ধে উপস্থাপন করা হয়