2026 লেখক: Howard Calhoun | [email protected]. সর্বশেষ পরিবর্তিত: 2025-01-24 13:12:41

STS (সরলীকৃত কর ব্যবস্থা) হল একটি জনপ্রিয় কর ব্যবস্থা যা পৃথক উদ্যোক্তা এবং বিভিন্ন কোম্পানি উভয়ই ব্যবহার করতে পারে। এটি সবচেয়ে জনপ্রিয় শাসন ব্যবস্থাগুলির মধ্যে একটি হিসাবে বিবেচিত হয়, কারণ এটি উদ্যোক্তাদের খুব বেশি কর প্রদান করতে দেয় না। এই ধরনের সিস্টেমের জন্য বেশ কয়েকটি বিকল্প রয়েছে, তাই আপনি STS "আয়" বা STS "আয় বিয়োগ ব্যয়" চয়ন করতে পারেন। যেকোন বিকল্পের নিজস্ব বৈশিষ্ট্য থাকে এবং একই সাথে আয় বা লাভের উপর অর্জিত সুদের মধ্যে পার্থক্য থাকে।

সিস্টেম বৈশিষ্ট্য

সরলীকৃত কর ব্যবস্থার প্রয়োগের বৈশিষ্ট্যগুলির মধ্যে রয়েছে:

- মোড শুধুমাত্র নির্দিষ্ট কিছু উদ্যোক্তাদের দ্বারা ব্যবহার করা যেতে পারে যাদের কার্যক্রম এই সিস্টেমের জন্য যোগ্য;

- সাধারণ রিপোর্টিং কম্পাইল করার সম্ভাবনা প্রদান করে, যা এমনকি উদ্যোক্তা নিজেও পরিচালনা করতে পারেন;

- গণনাকেও সহজ বলে মনে করা হয়, তাই খরচের জন্য কী দায়ী করা যেতে পারে সে সম্পর্কে আপনার যদি ভালো ধারণা থাকে, তাহলে করের সঠিক পরিমাণ নির্ধারণ করা কঠিন হবে না;

- এই মোডটি সর্বদা উপকারী নয়, তাই উদ্যোক্তাদের এটির প্রয়োগের ফলাফলগুলি মূল্যায়ন করা উচিত,কারণ প্রায়শই বেসিক কিছু কাজের ক্ষেত্রে আরও কার্যকর হবে।

এসটিএস "আয়" এবং এসটিএস "আয় বিয়োগ ব্যয়" এর মধ্যে নির্বাচন আয় এবং প্রাপ্ত লাভের উপর ভিত্তি করে হওয়া উচিত।

করের হার

প্রাথমিকভাবে, উদ্যোক্তাদের অবশ্যই নির্ধারণ করতে হবে যে তারা এই কর ব্যবস্থা ব্যবহার করলে তারা বাজেটে কত টাকা স্থানান্তর করবে। এটি শুধুমাত্র বাজেটে স্থানান্তর নয়, বিভিন্ন বীমা প্রিমিয়ামও বিবেচনা করে। তারা প্রতিটি কর্মচারীর বেতনের প্রায় 30% এর সমান। উপরন্তু, স্বতন্ত্র উদ্যোক্তাদের অবশ্যই এই তহবিলগুলি নিজেদের জন্য স্থানান্তর করতে হবে৷

করের হার খুব বেশি বলে মনে করা হয় না, তাই OSNO প্রয়োগ করার সময় এবং প্রায়শই UTII-এর তুলনায় অনেক কম অর্থ প্রদান করা হয়। শতাংশ নির্বাচিত সিস্টেম বিকল্পের উপর নির্ভর করে।

| USN এর প্রকার | কর গণনার বৈশিষ্ট্য |

| USN "আয়" | ব্যবসা চলাকালীন উদ্ভূত সমস্ত নগদ রসিদের 6% প্রদান করা হয়েছে৷ আঞ্চলিক কর্তৃপক্ষের দ্বারা এই সংখ্যাকে 1% কমানোর অনুমতি দেওয়া হয়েছে, তবে এটি খুবই বিরল, কারণ স্থানীয় প্রশাসন উচ্চ ফি গ্রহণে আগ্রহী৷ |

| কর STS "আয় বিয়োগ ব্যয়" | ত্রৈমাসিকের জন্য উদ্যোক্তা বা সংস্থার দ্বারা প্রাপ্ত লাভের 15% সংগ্রহকে ধরে নেয়৷ আঞ্চলিক কর্তৃপক্ষের দ্বারা এই সুদের হার কমানো যেতে পারে, কিন্তু এই ধরনের সিদ্ধান্ত খুব কমই তাদের দ্বারা নেওয়া হয়। এএইভাবে, ফি গণনা করার সময় বীমা প্রিমিয়ামগুলি বিবেচনায় নেওয়া যেতে পারে। |

সরলীকৃত কর ব্যবস্থার যেকোনো সংস্করণকে সুবিধাজনক এবং নির্ণয় করা সহজ বলে মনে করা হয়, তাই অনেক উদ্যোক্তা এবং কোম্পানি এই বিশেষ কর ব্যবস্থা ব্যবহার করে। কিন্তু একই সময়ে, প্রথমে এটিকে UTII, OSNO এবং PSN-এর সাথে তুলনা করার পরামর্শ দেওয়া হয়, কারণ প্রায়শই অন্যান্য সিস্টেমগুলি একটি নির্দিষ্ট ধরণের কার্যকলাপের জন্য আরও লাভজনক হতে পারে।

এই করের সাথে, করদাতাদের তালিকাভুক্ত বীমা প্রিমিয়ামের খরচে অগ্রিম অর্থপ্রদান হ্রাস করার অনুমতি দেওয়া হয় যদি তারা সংশ্লিষ্ট ত্রৈমাসিকে প্রদান করা হয়। অতএব, এই বিকল্পের পছন্দটি কর্মচারীদের সাথে উদ্যোক্তাদের জন্য সর্বোত্তম বলে মনে করা হয়। যদি স্বতন্ত্র উদ্যোক্তার কাছে আনুষ্ঠানিকভাবে নিযুক্ত বিশেষজ্ঞ না থাকে তবে আপনি ট্যাক্স থেকে নিজের জন্য বীমা প্রিমিয়াম সম্পূর্ণভাবে কাটাতে পারেন। এই প্রক্রিয়ার পরে কর বাতিল হওয়া অস্বাভাবিক নয়। কি ধরনের রিপোর্টিং তৈরি হয়?

সরলীকৃত কর ব্যবস্থার ঘোষণা "আয়" বা "আয় বিয়োগ ব্যয়" পূরণ করা সহজ বলে মনে করা হয়, তাই প্রায়শই উদ্যোক্তারা নিজেরাই এই প্রক্রিয়ার সাথে জড়িত থাকে, যা তাদের মজুরিতে উল্লেখযোগ্য পরিমাণ অর্থ সঞ্চয় করতে দেয়। একজন ভাড়া করা হিসাবরক্ষকের। এই নথিটি বছরে শুধুমাত্র একবার জমা দিতে হবে, এবং কোম্পানিগুলিকে রিপোর্ট করার পর বছরের 31 মার্চের মধ্যে ফেডারেল ট্যাক্স সার্ভিসে এবং একই বছরের 30 এপ্রিলের মধ্যে পৃথক উদ্যোক্তাদের একটি ঘোষণা জমা দিতে হবে৷

ঘোষণা সরলীকৃত ট্যাক্স সিস্টেম "আয়" পূরণ করা একটি সহজ প্রক্রিয়া হিসাবে বিবেচিত হয়, যেহেতু শুধুমাত্র বছরের মধ্যে প্রাপ্ত সমস্ত তহবিল বিবেচনায় নেওয়া হয়। যদি "আয় বিয়োগ ব্যয়" নির্বাচন করা হয়, তাহলে ঘোষণাটি সঠিকভাবে করতে হবেসমস্ত খরচ নির্দেশ করুন, যার জন্য এন্টারপ্রাইজের সমস্ত খরচ আগে থেকে বোঝা প্রয়োজন। সরলীকৃত ট্যাক্স সিস্টেম "আয়" এর সাথে, ঘোষণার নমুনাটি বোধগম্য বলে বিবেচিত হয়, তবে দ্বিতীয় ক্ষেত্রে, আপনাকে সাবধানে সমস্ত খরচ মোকাবেলা করতে হবে।

অতিরিক্তভাবে, এই মোডে কোম্পানি এবং স্বতন্ত্র উদ্যোক্তারা সরলীকৃত কর ব্যবস্থা থেকে আয়ের জন্য একটি অ্যাকাউন্টিং বই বজায় রাখে, যা ব্যবসা করার সময় সমস্ত নগদ প্রাপ্তি এবং খরচ নির্দেশ করে৷

এই ব্যবস্থার জন্য আপনাকে অগ্রিম অর্থ প্রদান করতে হবে, তাই গণনাটি ত্রৈমাসিকভাবে করতে হবে। সরলীকৃত ট্যাক্স সিস্টেম "আয়" এর গণনাকে সহজ হিসাবে বিবেচনা করা হয়, যেহেতু শুধুমাত্র প্রাপ্ত সমস্ত তহবিলগুলিকে বিবেচনায় নেওয়া হয় এবং দ্বিতীয় ক্ষেত্রে, খরচগুলি গণনা করা আবশ্যক৷

FTS এর সাথে সাধারণত কোন মতবিরোধ দেখা দেয়?

সরলীকৃত ট্যাক্স সিস্টেম "আয়" বা "আয় বিয়োগ ব্যয়" ব্যবহার করার সময়, উদ্যোক্তা বা কোম্পানির প্রায়ই ট্যাক্স পরিদর্শকদের সাথে অনেক বিরোধ থাকে। সবচেয়ে জনপ্রিয় মতবিরোধ নিম্নরূপ:

- যদি সরলীকৃত কর ব্যবস্থার অধীনে আয় এবং ব্যয় বিবেচনা করা হয়, তবে উদ্যোক্তাদের খরচ নির্ধারণের সাথে সম্পর্কিত সমস্ত নিয়মগুলি সাবধানতার সাথে অধ্যয়ন করা উচিত, কারণ কর কর্তৃপক্ষ প্রায়শই কিছু ব্যয়কে বিবেচনায় নেয় না;

- যদি গুরুতর মতবিরোধ থাকে, তাহলে করদাতাদের সালিশে যেতে হবে এবং প্রায়শই এই ধরনের ক্ষেত্রে বাদীদের পক্ষে সিদ্ধান্ত নেওয়া হয়;

- সরলীকৃত ট্যাক্স সিস্টেমের অধীনে আয়ের বইটিতে সমস্ত খরচ থাকা উচিত এবং এই জাতীয় প্রতিটি আইটেমকে অবশ্যই সরকারী নথি দ্বারা নিশ্চিত করতে হবে এবং এটি শিল্পে থাকা খরচের কঠোর এবং সম্পূর্ণ তালিকা বিবেচনা করে। 346.16 NK.

নিঃসন্দেহেএই কর ব্যবস্থা বেছে নেওয়ার সুবিধা হল উদ্যোক্তাদের ভ্যাট দিতে হবে না।

অন্যান্য ট্যাক্স ব্যবস্থার সাথে সমন্বয়

ব্যবস্থার অসুবিধা হল যে প্রায়শই উদ্যোক্তাদের অন্যান্য কোম্পানির সাথে সহযোগিতার ক্ষেত্রে কিছু সমস্যা হয়। আসল বিষয়টি হ'ল সরলীকৃত কর ব্যবস্থা "আয় বিয়োগ ব্যয়" বা শুধুমাত্র আয় বিবেচনায় নেওয়ার সময়, ইনপুট ভ্যাট দিতে বাধ্য করা প্রতিপক্ষের সাথে সহযোগিতা করা অলাভজনক৷

সাধারণত, যে সংস্থাগুলি বাজেটে ভ্যাট স্থানান্তর করে তারা সরলীকৃত কর ব্যবস্থা গণনা করে এমন সংস্থাগুলির সাথে সহযোগিতা করতে অস্বীকার করে, কারণ তাদের কাটছাঁট প্রক্রিয়া করতে অসুবিধা হয়৷

কে একজন করদাতা হতে পারেন?

STS আইনী সত্ত্বা এবং পৃথক উদ্যোক্তা উভয়ের দ্বারাই ব্যবহার করা হয়, তবে এর জন্য তাদের সবাইকে সিস্টেমের অসংখ্য প্রয়োজনীয়তা পূরণ করতে হবে।

যেসব প্রতিষ্ঠান 9 মাসে 45 মিলিয়ন রুবেলের বেশি আয় পেয়েছে তাদের জন্য সরলীকৃত কর ব্যবস্থা "আয় বিয়োগ ব্যয়" বা "আয়" প্রয়োগ করার অনুমতি নেই৷

কে এই মোড ব্যবহার করতে পারবেন না?

এই সিস্টেমের ব্যবহারে কিছু বিধিনিষেধ রয়েছে, তাই সমস্ত উদ্যোক্তা বা সংস্থাগুলি সরলীকৃত ব্যবস্থা ব্যবহার করতে পারে না। তাই, ফার্মগুলির জন্য এটিতে স্যুইচ করার অনুমতি নেই:

- বিদেশী কোম্পানি;

- বাজেট সংস্থা;

- ব্যাঙ্ক, বিভিন্ন বীমা কোম্পানি, NPF, সিকিউরিটিজ ফার্ম বা বিনিয়োগ তহবিল;

- জুয়া খেলার ক্ষেত্রে পরিচালিত উদ্যোগ;

- প্রতিষ্ঠান যাদের মান অনুযায়ী স্থায়ী সম্পদ100 মিলিয়ন রুবেল অতিক্রম;

- সংগঠন যারা উৎপাদন ভাগাভাগি চুক্তিতে অংশগ্রহণ করে;

- যেসব প্রতিষ্ঠানে অন্যান্য প্রতিষ্ঠান অংশগ্রহণ করে এবং তাদের শেয়ার ২৫% ছাড়িয়ে যায়।

স্বতন্ত্র উদ্যোক্তাদের জন্যও কিছু বিধিনিষেধ রয়েছে, যার মধ্যে রয়েছে:

- সরলীকৃত কর ব্যবস্থা ব্যবহার করা অসম্ভব যদি স্বতন্ত্র উদ্যোক্তা তার সিদ্ধান্তের বিষয়ে ফেডারেল ট্যাক্স সার্ভিসকে সময়মত অবহিত না করেন;

- 100 জনের বেশি সরকারীভাবে নিযুক্ত;

- খনিজ নিষ্কাশন বা বিক্রয়ের সাথে জড়িত, তবে ব্যতিক্রম হল বালি বা কাদামাটি, পিট বা অন্যান্য অনুরূপ নির্মাণ সামগ্রী;

- এক্সাইজেবল পণ্য উৎপাদনে বিশেষজ্ঞ।

এটি ব্যক্তিগত অনুশীলনে নোটারি বা আইনজীবীদের জন্য USN ট্যাক্স "আয় বিয়োগ ব্যয়" বা "আয়" প্রয়োগ করার অনুমতি নেই৷ ফেডারেল ট্যাক্স সার্ভিসের সিদ্ধান্তে একজন উদ্যোক্তা এই সরলীকৃত ব্যবস্থা ব্যবহার করতে পারবেন না এমন পরিস্থিতি এড়ানোর জন্য, একজনকে OKVED কোডের পছন্দকে সঠিকভাবে বিবেচনা করা উচিত।

করের উদ্দেশ্য কী?

সরলীকৃত কর ব্যবস্থার দিকনির্দেশের পছন্দের উপর নির্ভর করে বস্তুটি তহবিলের একটি ভিন্ন পরিমাণ হতে পারে। যদি সিস্টেম "আয়" নির্বাচন করা হয়, তাহলে কোম্পানির সমস্ত নগদ রসিদ গণনার জন্য ব্যবহৃত হয়, তাই খরচ গণনা করার প্রয়োজন নেই। প্রাপ্ত মান থেকে 6% চার্জ করা হয়৷

যদি অন্য একটি বিকল্প বেছে নেওয়া হয়, তাহলে এসটিএস করের জন্য আয় এবং ব্যয় বিবেচনায় নেওয়া হয়, তাই আপনাকে এন্টারপ্রাইজের সমস্ত খরচ সাবধানতার সাথে মূল্যায়ন করতে হবে। সব খরচ হতে হবেন্যায্য এবং সরকারী, অতএব, নথি দ্বারা নিশ্চিত করা আবশ্যক. ফলস্বরূপ, নিট মুনাফা প্রাপ্ত হবে, যা থেকে 15% চার্জ করা হবে৷

করের ভিত্তি

করের ভিত্তি হল তহবিলের পরিমাণ, যা আয় বা লাভ হতে পারে।

এই মানটি সঠিকভাবে নির্ধারণ করতে, শিল্পে বর্ণিত খরচের জন্য মৌলিক প্রয়োজনীয়তাগুলি অধ্যয়ন করা প্রয়োজন। 346 NK.

কী করের হার ব্যবহার করা হয়?

যদি কোম্পানির আয়ের সাথে সাপেক্ষে ফি হিসাব করা হয়, তাহলে হার হবে ৬%। আঞ্চলিক কর্তৃপক্ষের দ্বারা এটি কিছুটা কমানো যেতে পারে, তবে সাধারণত আপনাকে স্ট্যান্ডার্ড এবং স্থির শতাংশ ব্যবহার করতে হবে।

যদি কোম্পানির নিট মুনাফা নির্ধারণের প্রয়োজন হয়, তাহলে এই মান থেকে ১৫% চার্জ করা হবে।

কিছু অঞ্চলে, প্রথমবার নিবন্ধন করা ব্যক্তি উদ্যোক্তাদের জন্য একটি বিশেষ ত্রাণ রয়েছে, যার ভিত্তিতে আপনি একটি নির্দিষ্ট সময়ের জন্য শূন্য হার সহ সরলীকৃত কর ব্যবস্থায় কাজ করতে পারেন, যা ভবিষ্যতে সত্যিই উচ্চ কর প্রদানের জন্য আপনাকে আপনার ব্যবসার বিকাশের অনুমতি দেবে৷

কোন বিকল্প বেছে নেবেন?

যেহেতু STS শাসন বিভিন্ন সংস্করণে উপস্থাপিত হয়েছে, তাই উদ্যোক্তারা প্রায়ই পছন্দের সময় সমস্যার সম্মুখীন হন। অতএব, একটি নির্দিষ্ট মোড নির্বাচন করার সময়, কিছু সুপারিশ বিবেচনায় নেওয়া হয়:

- যদি মার্জিন কম হয়, তাহলে নিট লাভের উপর ট্যাক্স দেওয়ার পরামর্শ দেওয়া হয়, যেহেতু আয় থেকে সমস্ত খরচ বাদ দেওয়ার পরে, অল্প পরিমাণ তহবিল পাওয়া যাবে, যেখান থেকে আরও 15% চার্জ করা হবে;

- যদি মার্জিন উল্লেখযোগ্য থাকেআকার, তাহলে কোম্পানির দ্বারা প্রাপ্ত সমস্ত তহবিলের 6% প্রদান করা সর্বোত্তম;

- যে সিস্টেমের মাধ্যমে খরচ হিসাব করা হবে সেটি ব্যবহার করা বেশ কঠিন, তাই উদ্যোক্তাকে একজন পূর্ণ-সময়ের হিসাবরক্ষককে অর্থ প্রদানের জন্য অর্থ ব্যয় করতে বাধ্য করা হবে, কারণ এটি সাধারণত এর সংজ্ঞার সাথে মানিয়ে নেওয়া কঠিন। নিজের খরচ;

- কর বেস গণনা করার সময় কোম্পানির সমস্ত খরচ বিবেচনায় নেওয়া যায় না, কারণ সেগুলি অবশ্যই নথি দ্বারা সমর্থিত হতে হবে, এবং এটিও গুরুত্বপূর্ণ যে সেগুলি ব্যবসার সময় তৈরি করা হয়, তবে সর্বদা সমস্ত খরচ হতে পারে না আনুষ্ঠানিকভাবে নিশ্চিত করা হয়েছে, যা কোম্পানির মুনাফা হ্রাস করে;

- যদি কোনো এন্টারপ্রাইজ বিভিন্ন পণ্যের পুনঃবিক্রয়ের ক্ষেত্রে বিশেষজ্ঞ হয়, তবে আয় এবং ব্যয় নিশ্চিত করতে, কেবলমাত্র নথির প্রয়োজন হয় না যা উপাদানগুলির ক্রয় নিশ্চিত করে, তবে তাদের বিক্রয়ও, যা সর্বদা সম্ভব হয় না এবং এর বইগুলি সরলীকৃত কর ব্যবস্থার অধীনে আয় এবং ব্যয় এর জন্য যথেষ্ট নয়।

সরলীকৃত কর ব্যবস্থার সাথে অসুবিধা, যখন খরচ বিবেচনা করা হয়, ক্রেতাদের কাছ থেকে অগ্রিম অর্থ প্রদানের সময় দেখা দেয়, তাই শুধুমাত্র সত্যিকারের অভিজ্ঞ এবং পেশাদার হিসাবরক্ষকদের গণনা করা উচিত।

পরিবর্তনের নিয়ম

এই ট্যাক্স ব্যবস্থায় রূপান্তর দুটি উপায়ে অনুমোদিত:

- একজন স্বতন্ত্র উদ্যোক্তা বা এন্টারপ্রাইজ নিবন্ধন করার পরপরই;

- পরের বছরের শুরু থেকে, এবং যদি সময়সীমা মিস হয়ে যায়, তাহলে আপনাকে স্যুইচ করতে পুরো বছর অপেক্ষা করতে হবে।

যদি কোনো এন্টারপ্রাইজ বা স্বতন্ত্র উদ্যোক্তার আয় 60 মিলিয়ন রুবেল ছাড়িয়ে যায়। তারপর OSNO-তে রূপান্তর স্বয়ংক্রিয়ভাবে ঘটে, যেহেতু সরলীকৃত কর ব্যবস্থা ব্যবহার করার অধিকার হারিয়ে গেছে।

কীভাবেট্যাক্স দেওয়া হয়েছে?

সরলীকৃত ট্যাক্স সিস্টেম "আয়" অনুসারে, অবদানগুলি "আয় বিয়োগ ব্যয়" এর মতো একইভাবে প্রদান করা হয়, তাই শুধুমাত্র ফি গণনার পদ্ধতিটি ভিন্ন।

এই কর ব্যবস্থার অধীনে ইউনিফাইড ট্যাক্স ভ্যাট, একজন উদ্যোক্তার ব্যক্তিগত আয়কর এবং আয়কর প্রতিস্থাপন করে। কিছু পরিস্থিতিতে, আপনাকে এখনও সম্পত্তি কর দিতে হবে। এটি সেই পরিস্থিতিতে প্রযোজ্য যদি এন্টারপ্রাইজের ব্যালেন্স শীটে সম্পত্তির ক্যাডাস্ট্রাল মান ব্যবহার করে মূল্যায়ন করা হয়। একই সময়ে, প্রাসঙ্গিক নিয়ন্ত্রক আইন অবশ্যই এই অঞ্চলে বলবৎ থাকতে হবে৷

ভ্যাট ONS প্রদানকারীদের দ্বারা প্রদান করা হতে পারে যদি সংস্থাগুলি অন্য দেশ থেকে রাশিয়ায় পণ্য আমদানি করে।

প্রতিবেদনের সময়কাল

উভয় প্রকার STS-এর জন্য, পিরিয়ড একই। ট্যাক্সের মেয়াদ এক বছর, কিন্তু ট্যাক্স অবশ্যই প্রতি ত্রৈমাসিকে অগ্রিম অর্থপ্রদানের জন্য দিতে হবে।

অগ্রিম অর্থপ্রদান অবশ্যই ত্রৈমাসিক শেষ হওয়ার পরে মাসের 25তম দিনের মধ্যে করতে হবে। চূড়ান্ত অর্থপ্রদান অবশ্যই স্বতন্ত্র উদ্যোক্তাদের 30 এপ্রিলের মধ্যে এবং সংস্থাগুলিকে রিপোর্টিং বছরের পরবর্তী বছরের 31 মার্চের মধ্যে দিতে হবে৷

আয়কর কীভাবে গণনা করা হয়?

যদি এই বিকল্পটি উদ্যোক্তা বেছে নেন, তাহলে একটি নির্দিষ্ট সময়ের জন্য সমস্ত নগদ রসিদ গণনা করতে হবে৷

পরে, বীমা প্রিমিয়াম গণনা করা হয়, এবং যদি সরকারীভাবে নিযুক্ত বিশেষজ্ঞরা কোম্পানিতে কাজ করেন, তাহলে ট্যাক্স যতটা সম্ভব 50% কমানো যেতে পারে। যদি কোন কর্মচারী না থাকে, তাহলে বীমা প্রিমিয়ামের পুরো পরিমাণ দ্বারা ফি হ্রাস করা হয়, তাই এটি প্রায়শই প্রয়োজন হয় নাবাজেটে কোনো তহবিল প্রদান করুন।

আয় বিয়োগ ব্যয় কর কীভাবে গণনা করা হয়?

এই ক্ষেত্রে, আপনাকে শুধুমাত্র নগদ রসিদ নয়, কোম্পানির খরচও বিবেচনা করতে হবে। আয় থেকে খরচ বাদ দেওয়া হয়। প্রাপ্ত মান থেকে, 15% নির্ধারণ করা হয়, তারপরে আপনাকে ফেডারেল ট্যাক্স সার্ভিসের ওয়েবসাইটে বা পরিষেবা বিভাগে BCC USN "আয় বিয়োগ ব্যয়" খুঁজে বের করতে হবে।

বিভিন্ন খরচ নির্ধারণ করার সময় অসুবিধা দেখা দিতে পারে, তাই সেগুলিকে অবশ্যই অফিসিয়াল নথি দ্বারা সমর্থিত হতে হবে এবং কোম্পানির কার্যক্রমের সাথে সরাসরি সম্পর্কিত হতে হবে৷

কর পরিশোধ না করার দায়

যদি সরলীকৃত কর ব্যবস্থার অধীনে তহবিলগুলি প্রতিষ্ঠিত সময়সীমার মধ্যে স্থানান্তরিত না হয়, তাহলে আর্ট অনুসারে৷ ট্যাক্স কোডের 76, শিল্প। ট্যাক্স কোডের 119, শিল্প। ট্যাক্স কোড এবং শিল্পের 75. 122 ট্যাক্স কোড করদাতার জন্য বিভিন্ন জরিমানা নির্ধারণ করে:

- যদি বিলম্ব 10 দিনের বেশি হয়, তাহলে অ্যাকাউন্টের কার্যক্রম স্থগিত করা হবে;

- একটি ঘোষণার অভাবের জন্য, একটি জরিমানা আরোপ করা হয়, যার পরিমাণ করের 5 থেকে 30 শতাংশ পর্যন্ত পরিবর্তিত হয়, তবে 1 হাজার রুবেলের কম নয়;

- ফি প্রদান না করার ক্ষেত্রে, পরিমাণের 20 থেকে 40 শতাংশ জরিমানা নেওয়া হয়;

- একটি অতিরিক্ত সুদ চার্জ করা হয়, যার গণনার জন্য পুনঃঅর্থায়ন হারের 1/300 ব্যবহার করা হয়।

এইভাবে, সরলীকৃত কর ব্যবস্থা হল একটি দাবিকৃত কর ব্যবস্থা, যার প্রয়োগের জন্য স্বতন্ত্র উদ্যোক্তা বা সংস্থাগুলিকে অবশ্যই কিছু প্রয়োজনীয়তা পূরণ করতে হবে। নিবন্ধন বা নতুন ক্যালেন্ডার বছর থেকে পরিবর্তন সম্ভব। এই জাতীয় শাসনের দুটি প্রকার বোঝার পাশাপাশি সঠিকভাবে করের গণনা করা এবং সময়মত ঘোষণা জমা দেওয়া গুরুত্বপূর্ণ। সঠিকতা থেকেনথির গণনা এবং বিতরণ ফেডারেল ট্যাক্স সার্ভিসের কর্মীদের সাথে সম্পর্কের উপর নির্ভর করে। যদি আইনের প্রয়োজনীয়তা লঙ্ঘন করা হয়, তাহলে উদ্যোক্তাকে বিভিন্ন জরিমানা ও জরিমানা দিতে বাধ্য করা হয়।

প্রস্তাবিত:

বিশেষ কর ব্যবস্থা: সরলীকৃত কর ব্যবস্থা

রাশিয়ায় বিভিন্ন কর ব্যবস্থা রয়েছে। এই নিবন্ধটি বিশেষ কর ব্যবস্থার উপর ফোকাস করবে - USN। সব তথ্য সর্বশেষ আইন সঙ্গে দেওয়া হয়

কর "আয় বিয়োগ ব্যয়": বৈশিষ্ট্য, সুবিধা এবং অসুবিধা

আয় বিয়োগ ব্যয় ট্যাক্সেশন অন্যান্য সিস্টেমের তুলনায় প্রত্যেক উদ্যোক্তার জন্য অনেক উল্লেখযোগ্য সুবিধা রয়েছে। নিবন্ধটি ব্যাখ্যা করে যে এই ট্যাক্স ব্যবস্থা কখন ব্যবহার করা যেতে পারে, সেইসাথে কীভাবে ফি এর পরিমাণ সঠিকভাবে গণনা করা হয়। ট্যাক্স রিটার্ন কম্পাইল করার নিয়ম এবং KUDiR বজায় রাখার সূক্ষ্মতা দেওয়া আছে

সরলীকৃত কর ব্যবস্থা। বেটিং সিস্টেম এবং বৈশিষ্ট্য

স্বতন্ত্র উদ্যোক্তাদের জন্য সরলীকৃত কর ব্যবস্থার অধীনে হারের সিস্টেম। "আয় বিয়োগ ব্যয়" সিস্টেমের গণনায় কীভাবে করের পরিমাণ গণনা করা যায় এবং কী কী ব্যয় বিবেচনায় নেওয়া হয় না

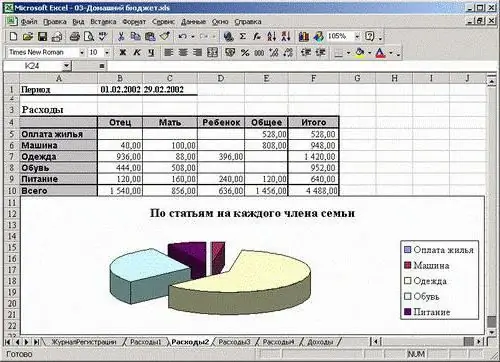

পারিবারিক আয় এবং ব্যয় - গণনার বৈশিষ্ট্য এবং সুপারিশ

একটি পারিবারিক বাজেট বজায় রাখা একটি সহজ প্রশ্ন নয়। আপনি সঠিকভাবে এই অপারেশন চালাতে কিভাবে জানতে হবে. কি সাহায্য করতে পারেন? কিভাবে বাজেট করবেন? কিভাবে সংরক্ষণ এবং এমনকি এটি জমা? এই প্রক্রিয়ার সমস্ত গোপন নিবন্ধে উপস্থাপন করা হয়

সরলীকৃত কর ব্যবস্থার অধীনে ন্যূনতম কর (সরলীকৃত কর ব্যবস্থা)

সমস্ত স্টার্ট-আপ উদ্যোক্তা যারা একটি সরলীকৃত কর ব্যবস্থা বেছে নিয়েছেন তারা ন্যূনতম ট্যাক্সের মত একটি ধারণার সম্মুখীন হয়েছেন। এবং এর পিছনে কী রয়েছে তা সবাই জানে না। অতএব, এখন এই বিষয়টি বিশদভাবে বিবেচনা করা হবে, এবং উদ্যোক্তাদের উদ্বিগ্ন সমস্ত প্রাসঙ্গিক প্রশ্নের উত্তর থাকবে।